Todo el mundo habla de la deuda y la debilidad económica de Grecia, Portugal, España, y ahora también Hungría, como causa de fondo de la inestabilidad que recorre los mercados y de las amenazas a la recuperación económica y la salida a la crisis. ¿Es pensable, sin embargo, que media docena de países periféricos, subordinados y dependientes hayan pasado a convertirse hoy en el centro de la economía mundial?

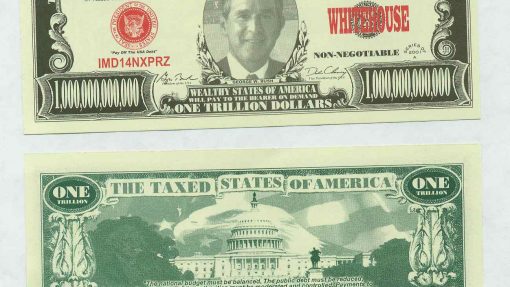

Para contestar a esta regunta, hay que remontarse atrás en el tiempo. Desde 1980, con la llegada de Reagan a la Casa Blanca, la economía norteamericana dio un giro de 180 grados, convirtiéndose de uno de los principales acreedores del mundo, en el mayor deudor del planeta. Aunque este fenómeno ha podido ser relativamente enmascarado durante tres décadas por el éxito en la Guerra Fría y su transformación en la única superpotencia realmente existente, el estallido de la crisis financiera ha sacado a la luz esta realidad oculta: la deuda de la economía norteamericana constituye un termómetro que refleja con precisión fidedigna los cambios en la distribución del poder económico mundial y las nuevas tendencias de fondo que marcan el ocaso imperial yanqui y el ascenso de las potencias emergentes. La madre de todas las deudas Se ha dicho que la economía norteamericana es en la actualidad un caballo desbocado, galopando sin freno a la búsqueda de los ingentes recursos de capital que necesita para financiar la inmensa montaña de deuda sobre la que se asienta su hegemonía político-militar. Bastarán unos pocos datos para corroborar esta afirmación. La deuda de la economía norteamericana asciende a un total de 55,7 billones de dólares. Por comparación, la deuda total española no llega a los 4 billones de dólares. Al gobierno federal y los gobiernos estatales y locales les corresponde un 23,4% de esa deuda, algo más de 13 billones de dólares. Lo que a su vez significa que la deuda pública norteamericana, en relación a su PIB, es del 90,4%, muy por encima del 55% que supone la deuda pública española en relación a nuestro PIB. ¿Puede alguien en su sano juicio pensar de verdad que los poco más de 750 mil millones de dólares de deuda pública española son una grave amenaza, mientras que los más de 13 billones de deuda yanqui no suponen ningún problema? ¿Quieren hacernos creer que la deuda pública de España desequilibra la economía mundial, pero que la deuda de 18 Españas juntas no? Por otra parte, se ha convertido casi en un tópico, sobre todo en sectores de izquierdas, considerar que en la base del gigantesco endeudamiento USA está el desaforado consumismo de las familias medias norteamericanas. Nada más alejado de la realidad, pues el endeudamiento de los hogares en hipotecas, créditos al consumo o tarjetas de crédito no llega a ser el 30% del total de la deuda. El resto, es decir, el 47% corresponde a los préstamos solicitados por la banca y las grandes corporaciones monopolistas en los mercados de capitales, endeudamiento con el que hicieron el negocio del siglo levantando una gigantesca burbuja inmobiliaria en el interior del país y una no menos gigantesca estafa a escala mundial con los productos financieros derivados del mercado inmobiliario. En la base de este enorme endeudamiento, que es el origen de todos los desequilibrios de la economía mundial, se encuentran dos factores entrelazados. En primer lugar, la necesidad de la oligarquía financiera yanqui de parasitar al resto del mundo a fin de seguir apropiándose de una cuota de la plusvalía mundial que ya no se corresponde a su peso real en la economía mundial. La sofisticada ingeniería financiera ideada por Wall Street estas últimas décadas, la desregulación de los mercados de capitales a escala global o el mantenimiento del dólar como núcleo del sistema monetario internacional y moneda de reserva mundial son otros tantos mecanismos de los que dispone el capital monopolista norteamericano para mantener la apropiación de la mayor parte de la plusvalía mundial, aunque sea a costa de precipitarse en un abismal déficit comercial y en unos niveles insondables de deuda. El segundo factor es el coste del gigantesco aparato político-militar que exige el mantenimiento de su hegemonía mundial. Para hacernos una idea de lo que esto significa, sólo los gastos del Departamento de Defensa en 2009 consumieron en EEUU tantos recursos como la Seguridad Social en su conjunto. Si un país como España mantuviera esa misma relación de proporcionalidad entre uno y otro gasto, tendríamos que multiplicar los gastos en defensa… ¡por más de 15 veces! De hacerlo, en un sólo año el ejército español podría disponer de 25 portaaviones de última generación. La acumulación, año tras año, de esta gigantesca deuda pública, bancaria y corporativa es la que está en el origen de todos los desequilibrios de la economía mundial que han estallado con la crisis de las hipotecas subprime. Cambios en los flujos mundiales de capital Antes del estallido de la crisis, los bancos facilitaban la salida de flujos internacionales de capital desde las regiones excedentarias, cuyos cuatro grandes pivotes están situados en Japón, la zona euro, los centros financieros asiáticos y los países exportadores de petróleo. El sistema bancario mundial –hegemonizado por Wall Street y la City londinense– canalizaba los fondos desde estas regiones a través de oficinas en el Reino Unido y los centros financieros del Caribe para transferirlos en última instancia a prestatarios de Estados Unidos. Los altos retornos, en forma de dividendos o de intereses, que durante este tiempo estuvo proporcionando la burbuja inmobiliaria y el mercado de derivados financieros norteamericanos facilitaba este flujo de capitales desde todas las regiones productoras (y ahorradoras) hacia la economía norteamericana. Sin embargo, a partir del estallido de la crisis se ha invertido la dirección de los flujos de capitales entre varias de las principales economías del mundo. El mayor cambio ha sido el rápido aumento de los reflujos netos desde EEUU hacia el Reino Unido, como resultado de una menor concesión de préstamos y de reducciones del valor contable de las posiciones frente a residentes en Estados Unidos por parte de las oficinas londinenses de los principales bancos con sede en Europa. Pero no sólo Europa ha invertido el flujo de sus capitales. El pasado mes de diciembre, el Banco Central de China cogía a todo el planeta financiero por sorpresa al anunciar que ya no era el mayor tenedor de bonos del Tesoro USA, como resultado de haber puesto discretamente a la venta en el mercado mundial un paquete superior a los 36.000 millones de dólares. Al mismo tiempo, los países productores de petróleo, poseedores también de grandes reservas de divisas, tras los catastróficos resultados de su inversión en la banca anglosajona los meses inmediatamente anteriores a la caída de Lehmann Brothers, han puesto en marcha un proceso de retirada de fondos y repatriación de capitales. Sólo Japón ha mantenido de forma regular y constante su transferencia de ahorros hacia EEUU. Algo totalmente insuficiente para la voracidad recaudatoria de la economía USA. Pero que esos capitales “huyan” actualmente de la economía norteamericana, no quiere decir, en absoluto, que permanezcan quietos. Simultáneamente a su retirada de los grandes mercados financieros de Occidente, se está produciendo un movimiento masivo en los flujos de capitales con destino a las economías emergentes, donde está concentrado el crecimiento de la economía mundial y las ganancias producidas por esa inversión son incomparablemente más altas y seguras que las que hoy proporciona el deteriorado mercado de EEUU. Hasta el punto de que países como China o Brasil se han visto obligados, a fin de evitar un “recalentamiento” de su economía o la creación de burbujas financieras en torno al mercado de la vivienda o al bursátil, a dictar medidas de contención, poniendo nuevos impuestos para su entrada o bien simplemente limitándola. Es importante partir de este movimiento pendular de los flujos de capitales para comprender la urgencia de Washington en “poner orden” en la zona euro. Las sacudidas sísmicas que vive Europa desde principios de año, no están sólo dictadas –como desde algunos sectores se nos quiere hacer creer– por la intransigencia de la banca alemana para proteger sus inversiones y préstamos en el sur de Europa, sino también por las necesidades norteamericanas –gestionadas a través del FMI– de transferir rentas desde las economías más débiles y dependientes de su órbita de dominio y obtener para sí una mayor parte del mercado mundial de captación de capitales, expulsándolas de ellos. Liderazgo dubitativo y frentes que se abren Si hubiera que resumir en una sola idea la naturaleza de la profunda crisis que atraviesa el mundo capitalista occidental, ésta sería la siguiente: el endeudamiento de la economía norteamericana es insostenible por más tiempo en las actuales condiciones geoestratégicas y de distribución del poder económico mundial. La abismal separación que existe –y que cada día se profundiza más– entre la base económica real de EEUU y su supremacía política y militar ha podido ser mantenida durante los últimos 30 años gracias al endeudamiento. Pero éste ya no da más de sí. En el capitalismo, el sistema crediticio es por naturaleza elástico, la velocidad de circulación de los capitales a través del crédito proporcionado por el sistema bancario permite acelerar y expandir el proceso de revalorización y acumulación de capital. Pero Wall Street ha llevado está elasticidad mucho más allá de cualquier límite razonable, precipitando así la crisis. Esta situación de deterioro acelerado tiene, a su vez, efectos en la política mundial y en la correlación de fuerzas entre los distintos jugadores activos. En la base del dubitativo liderazgo que Obama ha mostrado hasta ahora en la escena internacional está precisamente esta cada vez más insostenible contradicción. Los bandazos en las relaciones con China, que inició Obama con la propuesta de un G-2, a la que le siguieron unos meses de duros enfrentamientos con los motines de Xinjiang, la venta de armas a Taiwán, el incidente político con Google patrocinado por el departamento de Estado o la reunión con el Dalai Lama, para a continuación volver otra vez mansamente a la mesa de diálogo estratégico. Acontecimientos como los ocurridos en la cumbre de Copenhague sobre el cambio climático, donde China, India, Brasil y Sudáfrica negociaron las resoluciones al margen de EEUU. La incapacidad para someter a Irán y limitar su programa nuclear. O el más reciente ataque israelí contra la flotilla de Free Gaza, poniendo de relieve tanto la capacidad de “insumisión” de Tel Aviv frente a Washington, como la acelerada emergencia de Turquía como potencia regional en Oriente Medio. Todos ellos superan con mucho la categoría de anécdota al mostrar a un Obama que va a remolque de los acontecimientos, en lugar de preverlos y conducirlos, la lógica que se correspondería a su condición de superpotencia. Como decía hace poco un reputado columnista del Washington Post, David Ignatius, es un axioma de la política internacional que “si no estás en la mesa es que estás en el menú”. Su creciente debilidad multiplicada por la crisis hace que EEUU no pueda estar en todas “las mesas” del planeta. Y en cada una de ellas que no está, o que llega tarde, forma parte “del menú”. Es decir, le dan bocados a una hegemonía que en otro tiempo fue omnímoda.