Los bancos baten su plusmarca de beneficios en el primer semestre de 2023. Ya ganaron en 2022, y en 2021… siempre con incrementos muy superiores al crecimiento económico del país.

Los ciudadanos lo que baten es su gasto en la cesta de la compra con unos precios crecientes que ya se dispararon el pasado año, y el anterior… con la inflación acumulándose por encima de las subidas de los salarios.

Esta divergencia no la genera “la economía”, sino decisiones orientadas a saquear a las familias, Pymes y autónomos.

Tras los seis primeros meses de este año los bancos españoles alardean de 13.000 millones de beneficio como nuevo récord histórico de ganancias. (Ver cuadro 1). No es que destinaron su dinero a inversiones productivas y recojan su rendimiento. Al contrario, es meramente su recaudación como prestamistas por las subidas de los tipos de interés, que han enganchado a cuatro millones de familias con hipotecas y a miles de empresas con necesidad de créditos para seguir adelante. Por ejemplo, Bankinter reconoce que su margen se disparó un 60% solo por efecto de las subidas del tipo de interés, sin tener que hacer nada más que aplicarlo.

Un 90% de afectados

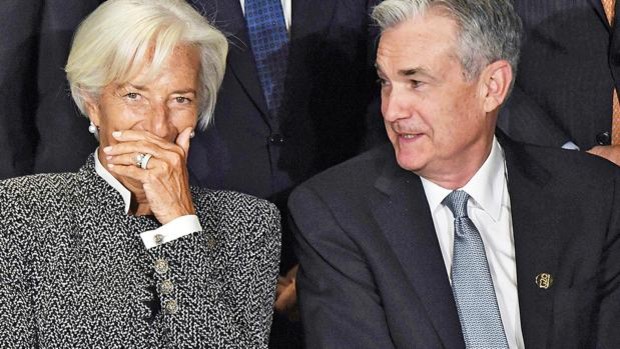

La Reserva Federal Norteamericana y el Banco Central Europeo (BCE) van subiendo el precio del dinero a la par. Ya han apretado las clavijas a la población hasta en ocho ocasiones en los últimos dos años, este julio la última, y ya anuncian otra vuelta de tuerca.

El precio de los préstamos es el más alto en 20 años, encareciendo el crédito al consumo; y disparando el coste de las hipotecas, que se encarecieron entre 260 y 610 euros al mes, (3.100 y 7.300 al año)tomando de referencia la horquilla de las hipotecas más frecuentes.

Y respecto a las PYMES y autónomos, el Banco de España calcula en 21.000 millones el riesgo de impago solo de los créditos respaldados por el ICO.

En España, el 99,8% de las empresas son pymes, y para este sector tener una línea de crédito es el recurso habitual con el que cubrir pagos a proveedores, intentar crecer con la compra o alquiler de otro local, renovar maquinaria… Esos créditos se encarecen al ritmo de la asfixia del BCE, lo que puede frenar la inversión, o reducir la productividad de muchas empresas.

El mayor coste del crédito para los fabricantes necesariamente influye en la subida de precios de las mercancías.

El papel del BCE

Las subidas de los tipos de interés, ¿es una medida de política monetaria? Sí: la política de la oligarquía financiera de atrapar con el crédito a la población para luego exprimirla.

El BCE no es un organismo sujeto al Parlamento Europeo. Es técnicamente el lobby de la gran banca europea, con un consejo ajeno a los Gobiernos. Tanto que el actual vicepresidente Luis de Guindos, fue ejecutivo con Aznar, ministro con Rajoy, y director para España y Portugal del banco estadounidense Lehman Brothers, hasta su hundimiento desencadenando la gran crisis de 2008.

Estas manos tan ajenas a los intereses de la mayoría deciden la subida de los tipos de interés.

En España la tuerca aún más apretada

La ministra de Economía Nadia Calviño pedía este pasado julio al Banco de España que aclarase por qué la banca no remunera los ahorros de la gente. ¿Se hace la ingenua la ministra? ¿Qué investigación requiere esto? Pues porque no quieren. Sin una competencia real con una banca pública es muy fácil para los grandes bancos no declararse la guerra entre sí, para repartirse la tajada. Los cuatro mayores bancos españoles: CaixaBank, Santander, BBVA y Sabadell, controlan el 75% de todos los créditos y de los depósitos en España, formando un auténtico oligopolio bancario.

De hecho los bancos han elevado lo que cobran a los clientes por mantener sus cuentas. Y aplican comisiones bancarias a jubilados, de hasta 104 euros más al año, por no hacer las gestiones por internet.

Es este nivel de presión financiera lo que hace que, como evidencia el cuadro 2, los beneficios de los bancos crezcan más del doble en España que en sus filiales extranjeras.

España: 221 ejecutivos de banca ganaron más de 1 millón de euros en 2021.

Y lo mismo ocurre con los principales monopolios. El sector de la energía es otro potro de tortura general. Iberdrola, Endesa y Naturgy registraron un beneficio neto conjunto de 8.530 millones de eurosen 2022, aumentando un 31% sus ganancias, en una escalada sostenida incluso en Pandemia. Y siendo el factor que más influye en que suban los precios de las mercaderías.

El Gobierno aprobó un impuesto extra a la banca, provisional para este año y el próximo, de un 5% sobre beneficios. Pero es que los resultados de este semestre son un récord incluso después de haber descontado ya ese impuesto que apenas les supuso 700 millones.

Un autónomo paga trimestralmente un 20% de sus beneficios. En proporción la banca debía haber pagado 2.800 millones. Y aún deberían tener un gravamen muy superior, de hasta un 50%, dentro de una reforma fiscal verdaderamente progresiva, y que pueda poner todos esos recursos al servicio de la creación de riqueza, reindustrializando el país y generando empleo cualificado. Una evidencia y una necesidad que ahora solo se atreve a proponer Recortes Cero.

Y la ministra preguntándose por qué, por qué, por qué….

.

La inflación no baja, se acumula

Cuando se formula que la inflación se contiene o incluso baja respecto al año pasado, sin valorar su incremento acumulado en un periodo más largo, y sin compararlo con la variación de los salarios en ese tiempo, es un intento de engaño.

¿Quién no ha escuchado o leído que la inflación se ha moderado y solo ha subido un 2% este trimestre? Sí, pero ¿cuánto sumará a final de año? Un 6% se calcula. Y ¿cuánto habrán subido los salarios? Entre un 2 y un 4%, según convenios. Entonces hemos seguido acumulando pérdida del poder adquisitivo.

El año pasado se cerró con una inflación del 8,4%, mientras que los salarios recogidos en convenios solo crecieron un 3%. Si cogemos de abril del pasado año a este abril, el IPC creció un 4,1 (supuestamente se modera o baja según la versión oficial) pero los sueldos sólo subieron en 2023 un 3%. La realidad es que la diferencia real se agranda. El sueldo cada vez vale menos para comprar mercancías. Luego, la verdad es que la inflación sube y se acumula; un 16% en los últimos 28 meses. Así es como los precios se comen los sueldos, lucrándose los monopolios.

Los precios siguen creciendo más que los sueldos.

En palabras de la ministra de Asuntos Económicos, en su rueda de prensa de hace unos días, los datos “apuntan a una progresiva estabilización de los precios, con la inflación en el entorno del 2%”. Es que no necesitamos que los precios se estabilicen, necesitamos que bajen o que los sueldos suban más que la cesta de la compra. La luna también está estabilizada en su órbita, pero es inalcanzable para cualquiera que no cobre un salario como para pagarse una nave espacial.

Amortizar deuda: ¿Quién, cuándo, y por qué nos quiere obligar?

Preocupaciones sospechosas

El Fondo Monetario Internacional propone a España, y el Gobierno alemán quiere obligarnos, a que aceleremos la amortización de la Deuda Pública. Dicen estar preocupados porque es muy elevada.

España pagará casi 45.000 millones de intereses y amortización de Deuda el año próximo. Está claro que a cualquiera con un crédito le interesa amortizar capital cuanto antes para rebajar los intereses. Pero, si los intereses ya están fijados cuando se contrajo el préstamo y no suben aunque suban los tipos de interés, entonces no hay prisa, incluso ir lento te libera capital cada año para invertir.

¿Por qué a los demás les preocupa tanto como para querer forzarnos por ley?

Una pista: el banco de inversiones norteamericano Goldman Sachs publicó que espera que el Banco de Canadá realice una subida en sus tipos de interés nacionales, y que el de Australia decida un alza en agosto y otras dos subidas a finales de año.

¿Por qué se mete en esos asuntos el Banco norteamericano?

Esta entidad financiera, como uno de los gigantes que realizan grandes empréstitos a Estados, otros bancos medianos, y a Corporaciones, cuanto más suban los tipos de interés en cada país, más ganan.

Y esto nos lleva a la urgencia en que algunos países con viejos préstamos (emisiones de Deuda) a intereses bajos como estaban en el pasado, retornen cuanto antes el capital a sus prestamistas, que están urgidos a recuperarlo para poder prestarlo de nuevo pero ahora sí, revalorizado al precio de los actuales tipos de interés. ¡Devolved lo que os prestamos al 1% que podemos prestarlo ahora al 4,75%! Pero como esto queda mal decirlo, argumentan que les preocupa el elevado endeudamiento estatal.

Llámenme malpensado.