Se han cumplido 12 años del rescate financiero solicitado por el gobierno de Rajoy a la Unión Europea. El 9 de junio de 2012 Bruselas aprobaba el rescate para sanear el sector financiero e iniciar un proceso de reestructuración bancaria, poniendo a disposición del gobierno una línea de crédito de 100.000 millones de euros, de los que se utilizaron unos 43.000. Canalizados como ayudas a cajas de ahorros y bancos a través del FROB (Fondo de Reestructuración Ordenada Bancaria, creado en 2009).

El coste final del proceso de rescate y reestructuración se calcula en 101.500 millones de euros aportados por los contribuyentes.

¿Cómo ha sido el proceso? ¿Cuánto se debe y quién lo debe? ¿Es justo pedir que lo devuelvan y se puede recuperar?

Aún hoy se difunde un clima de opinión que carga contra las cajas de ahorros como responsables de la deuda, minimiza la responsabilidad de la gran banca que no habría sido la gran beneficiada del rescate y argumenta que el dinero ya no se puede recuperar porque las cajas no existen y no es una deuda de los bancos. Sin embargo, la realidad es muy diferente.

Al contrario de lo que dijo entonces el ministro de Economía de Rajoy, Luis de Guindos, el rescate de Bruselas no era “un préstamo en condiciones extremadamente favorables”, sino que venía cargado de condiciones draconianas: una congelación de las pensiones, recorte de las prestaciones de desempleo, un ajuste de plantillas en Sanidad y Educación y subida de impuestos. Y la exigencia de acelerar el proceso de reestructuración bancaria y crear la Sareb (Sociedad de Gestión de Activos Procedentes de la Reestructuración Bancaria), conocida como “el banco malo”, que asumió los activos inmobiliarios tóxicos de la mayoría de los bancos y cajas de ahorros.

.

Las dos vías del rescate

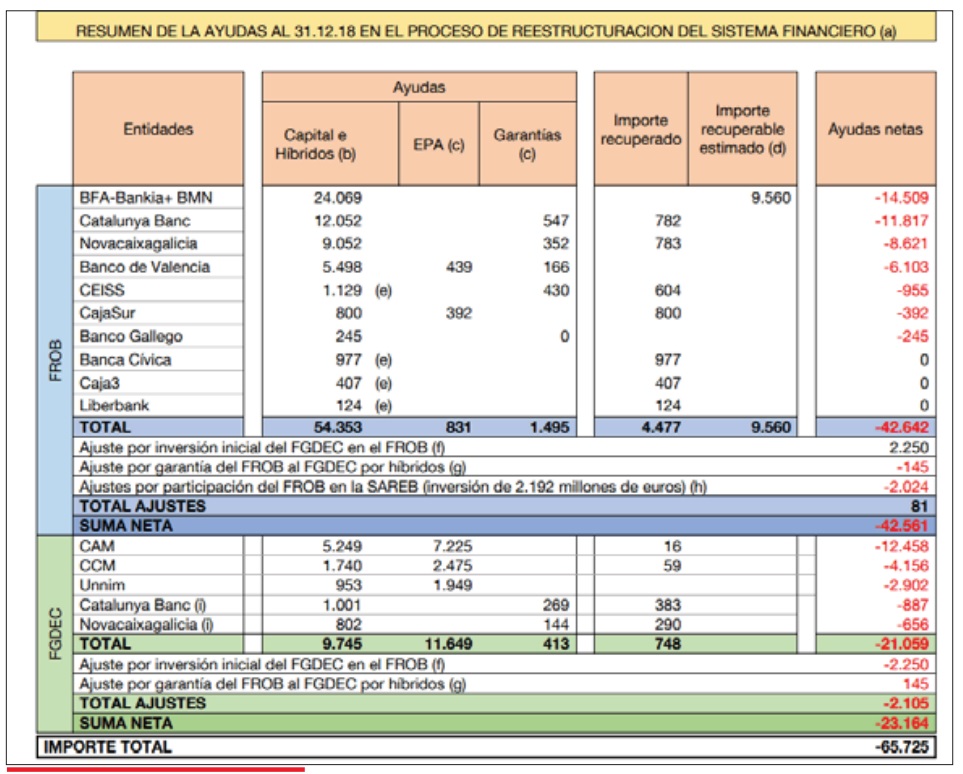

El Estado inició el proceso efectivo de rescate del sector financiero con la creación del FROB y la inyección de miles de millones de euros a partir de 2011 y el rescate europeo de 2012. Según datos del Tribunal de Cuentas, en cuatro años se inyectaron 66.577 millones* en cajas y bancos con problemas a través del Frob (44.870 m.) y el FGD-Fondo de Garantía de Depósitos (21.807 m.).

La segunda vía: la Sareb, nació con una deuda asumida de 50.781 millones, el coste de los activos inmobiliarios tóxicos (créditos impagados, viviendas sin construir, promociones quebradas, etc) de los bancos y cajas de ahorros. Bruselas obligó al Estado en 2021 a incluir el “banco malo” de activos tóxicos, creado en 2012 como una entidad privada, como parte del rescate bancario.

En total más de 117.000 millones de euros inyectados para rescatar el sistema bancario.

NOTA: *La cifra del TC es un 1,3% superior a la reconocida por el Banco de España (65.725 m.)

.

Un agujero de 101.500 millones

Desde el gobierno de entonces, con Mariano Rajoy, nos vendieron que el rescate bancario “no nos costaría ni un euro”. Rajoy defendía en el Congreso que el rescate a los bancos “lo pagarían los propios bancos” y el ministro de Economía De Guindos aseguraba que “no tendría ningún coste para los contribuyentes españoles”.

Diez años después, diarios económicos como Cinco Días publicaban en junio de 2022 que según “calcula el FROB solo se han recuperado unos 6.000 millones de euros” del dinero inyectado en el sistema financiero.

El propio Banco de España ya reconocía en su informe de cierre de 2018 que apenas se habían recuperado 5.225 millones y estimaba que se podrían recuperar otros 9.650 millones con la venta de las acciones de Bankia (antes de la absorción por CaixaBank), dando por perdidos el resto.

Con la actualización del FROP de 2022 y el “importe recuperable estimado” del Banco de España solo se recuperarían 15.560 millones, dejando un descubierto de 101.440 millones de euros en las cuentas públicas. Deuda pagada con los impuestos y recortes por la inmensa mayoría de los españoles.

.

¿Quién los debe?

Es mentira que la deuda sea irrecuperable porque ya no existen las cajas. La Unión Europea, en connivencia con la gran banca, inyectó miles de millones en sanear las cajas de ahorros, que fueron obligadas a fusionarse y convertirse en bancos, para a continuación ser absorbidas o entregadas a los grandes bancos por precios simbólicos de hasta 1 euro.

Los beneficios para la banca han sido incontables.

- Fue un gigantesco proceso de concentración bancaria. Diez años después de la intervención de Bruselas no quedan cajas de ahorros y los bancos se han fusionado. Teníamos cincuenta entidades y ahora poco más de diez.

- Por 1€ y un Esquema de Protección de Activos (EPA) para cubrir futuras pérdidas, se entregó la CAM al Sabadell tras ser rescatada con 12.458 millones. Por 1€ se quedó el BBVA Unim y por 1.200 millones Catalunyabanc, saneada con 12.704 millones. También por 1€ se quedó CaixaBank con el Banco de Valencia y ha acabado por absorber a Bankia. Y El Santander ,que absorbió a Banesto y ha terminado por hacer lo mismo con el Banco Popular en 2018.

- Pasaron sus activos tóxicos al “banco malo” a cuenta del Estado.

- Y como se puede ver en el recuadro, se quedaron con más de 50.000 millones de activos fiscales diferidos que les han permitido no pagar impuestos.

.

Activos fiscales diferidos para no pagar impuestos

Los grandes bancos no solo se quedaron las cajas por 1€ o a precio de saldo, sino que además se quedaron con los activos fiscales diferidos de las cajas, más de 30.000 millones de euros, gracias a los cuales la banca prácticamente no ha pagado casi nada en el Impuesto de Sociedades en los últimos 12 años.

Fue un regalo del gobierno de Rajoy que se mantiene todavía. Su gobierno cambió la ley en 2013 para reconocer a las entidades financieras como créditos fiscales las provisiones de fondos que tuvieron que hacer para cubrir la pérdida de valor de sus activos inmobiliarios tras la crisis de 2008.

Desde entonces la gran banca tiene anotados estos créditos fiscales para ir descontándolos de sus liquidaciones en el Impuesto. Sumó a sus propios créditos fiscales (17.621 millones el Santander; 6.700 BBVA; 6.735 CaixaBank…) los más de 30.000 millones de las cajas de ahorros y bancos en apuros como el Banco de Valencia.

Salva dice:

Siempre lo mismo… la banca no deben dinero, lo deben las cajas donde estaban politicos como pedro sanchez (Bankia) y los sindicatos…y siiiiii, tb el PP.

Pon a un politico y te hundira el negocio, para ellos es el chiringuito